Imagine una industria donde el actor más representativo e importante no fabrique el producto base.En el transcurso de la semana pasada, se concretó la fusión de las dos compañías más relevantes en la industria de la aviación. Y sin embargo, ninguna de ellas fabrica aviones.

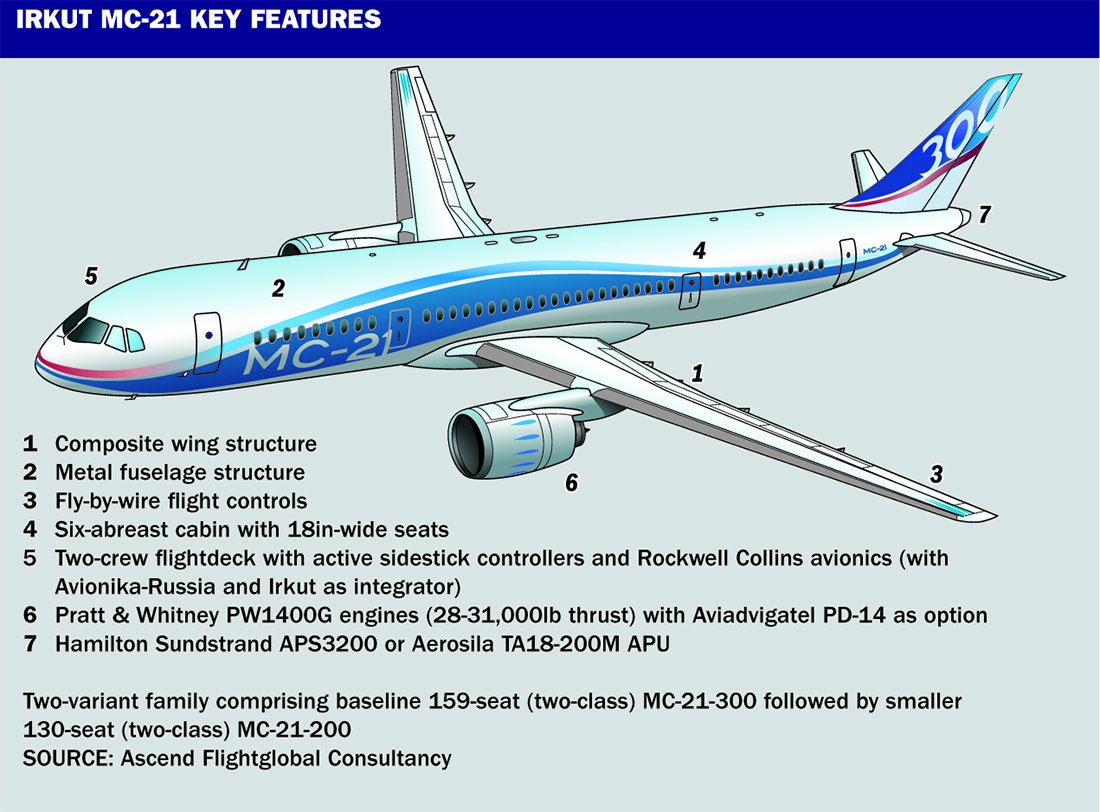

United Technologies completó los pasos administrativos para comprar, por la módica suma de 23 mil millones de dólares, Rockwell Collins Inc. Con esta compra, se consolida la creación de un conglomerado industrial gigante, que provee motores, aviónica, interiores y diversos sistemas que los fabricantes de aeronaves instalan en sus aviones.

Es justo decir que la relación entre UT/RC y Boeing o Airbus es casi simbiótica: de acuerdo a las maravillas de la economía de escala y la especialización, los constructores delegan en terceros la fabricación e instalación de sistemas varios. Desde el parabrisas hasta la última antena, son muchísimos los proveedores que forman parte de la construcción y puesta en marcha de un avión. Para poner un ejemplo claro, podemos mencionar que en un 787 Dreamliner, intervienen 325! proveedores, siendo los más representativos:

Y, por supuesto, cada una de estos proveedores gigantes subcontrata otros proveedores de partes. Por lo cual, es cuestión de imaginarse cómo se disgrega la cadena logística de un 787. En total, esos 325 proveedores aglutinan los esfuerzos de 5000 fábricas. Es lógico, ya que el ritmo de entrega de un Dreamliner, si dependiera únicamente de Boeing, no podría ser jamás 14 aviones por mes.

Bien, entonces: qué hace a la compra de Rockwell Collins por United Technologies tan importante? Justamente, la concentración de una importantísima gama de proveedores de sistemas críticos bajo una misma compañía. Lo que virtualmente implica un monopolio, ya que será complejo para los constructores imponer condiciones, cuando completar un avión (y empezar a cobrarlo) depende exclusivamente del proveedor. Esta secuencia de adquisiciones termina (por ahora) con esta operación, pero había comenzado antes. veamos un par de hitos de esta concentración industrial:

En 2016, Rockwell Collins compró B/E Aerospace, empresa dedicada a construir interiores de aviones. Desde el asiento hasta la última salida del aire acondicionado, pasando por baños, galleys y áreas de descanso. Civiles, militares, de negocios. Sus clientes son varios, por ejemplo United, Delta, Emirates, Qatar, Air France, KLM, Lufthansa.

El producto más popular, paradójicamente, es la configuración de asientos Diamond Business Class, presente en las cabinas de Aeroflot, Aeroméxico, Garuda Indonesia y varios más.

Sus principales competidores? Zodiac, Recaro y Aviointeriors. En el segmento de Business Jets, su principal competidor es Decrane Aircraft Seating. Decrane es parte de… United Technologies.

En el rubro motores, United Technologies es controlante de Pratt & Whitney. En el segmento aviónica (es decir, las computadoras que están afectadas a administrar la performance de vuelo), Rockwell Collins es uno de los actores principales. Compite con GE Aviation Systems, Honeywell, Raytheon y… UTC Aerospace Systems. UTC por United Technologies Corporation, claro.

La pregunta podría ser: si ambas empresas son así de poderosas y superavitarias (entre las dos, el año pasado tuvieron 12 mil millones de dólares de ingresos) por qué unirse? Y por qué pagar 23 mil millones? La respuesta es simple: el verdadero negocio de la industria de la aviación mundial no lo hacen Boeing o Airbus.

Lo hacen sus proveedores, que se quedarán con el negocio del mantenimiento y la actualización de sistemas, motores e interiores durante muchos años más que los que el fabricante puede calcular. Desde la aparición de los primeros sistemas analógicos en las cabinas de mando hasta la nueva revolución del Full-Glass-Cockpit; desde el primer TCAS instalado hasta el Head Up Guidance System (proyectar datos sobre un vidrio transparente para no dejar de ver el exterior), el negocio de la aviónica seguirá siendo el vector de progreso de la industria. Sea en la tecnología que se instale en los aviones nuevos, o el maravilloso negocio del retrofit: dotar a aviones veteranos de nueva vida a partir de una renovación integral de sus sistemas.

Claramente, la idea de un monopolio de proveedores no le hace ninguna gracia a Boeing o Airbus, que suelen tener reticencias con cualquier posición dominante que no sea la propia. En un comunicado, Boeing dijo que «Somos escépticos que esta fusión sea en el mejor interés -o añada algún valor- de nuestros clientes y de la industria en general.»

Airbus, por su parte, teniendo muy presentes los repetidos problemas que enfrentó con los motores Pratt & Whitney, dijo que «espera que la fusión no haga que UTC se distraiga de su prioridad operacional».

El paso que ambos constructores están dando, tiene una lógica de hierro: la mejor forma de romper con la posición dominante de UTC/RC será involucrarse más en la fabricación propia de componentes esenciales, como aviónica e interiores. Es un camino largo y tortuoso, más teniendo en cuenta que UTC/RC tienen un amplio abanico de patentes, lo cual les permitirá recibir ingresos aún cuando la pieza instalada no haya pasado por sus factorías.

En el último cuatrimestre de este año, se supone que se dará el ok formal a la fusión, y el impacto del nuevo actor gigante se medirá día tras día. Es de suponer que los constructores de aviones -no sólo Boeing y Airbus- deban sentarse a hablar de otro modo con sus proveedores.